- фундаментальное влияние

- платежный баланс

- Объем государственного долга

- показатели инфляции

- Регулятивные действия НБУ (точнее «дерегулятивные», учитывая последствия)

- денежная масса

- спекулятивные факторы

- спекулятивные пузыри

- перспективы

Наблюдая за динамикой курса гривны, каждый украинец переживает двоякие эмоции. С одной стороны, все понимают, что страна уже фактически год находится в состоянии войны, экономика - в стагнации, золотовалютные запасы опустошены, и падение гривни является объективным и логичным. С другой стороны, новости о коррумпированности власти, финансовые махинации олигархов, рост числа экономических преступлений в условиях нестабильности и т.д. порождают естественную подозрение и возмущение - наша власть действительно некомпетентный и все ее действия приводят только к ухудшению ситуации. Попробуем разобраться в причинно-следственных связях.

На рыночный обменный курс валют влияют две группы факторов: фундаментальные и спекулятивные.

фундаментальное влияние

Размер международных резервов страны

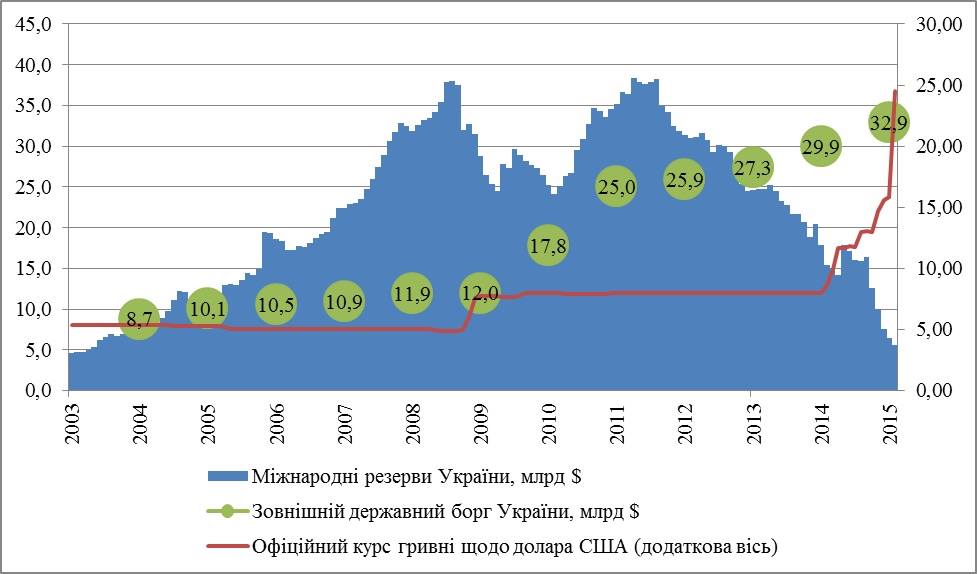

Действие данного фактора считается одной из самых влиятельных, а в анализах многих аналитиков вообще фигурирует как ключевая причина обесценивания гривны. Как видно из рис. 1, в течение 2003 - начале 2014 лет курс гривны, несмотря на значительную динамику международных резервов, был относительно стабильным (что свидетельствует о наличии лагов между темпами изменения курса гривны и динамикой резервов). Исключением является лишь сентября 2008 - январь 2009 года, когда украинская экономика понесла значительные потери от обострения мирового экономического кризиса. Тогда правительство делало значительные валютные интервенции (из-за падения в несколько раз мировых цен на основные экспортно-ориентированные товары - сельскохозяйственную продукцию и металлопродукцию - валютные поступления в страну значительно снизились), чтобы поддержать национальную валюту.

Рис. 1. Динамика международных резервов, внешнего государственного долга Украины и официального курса гривны к доллару США (Источник: собственная разработка на основе данных НБУ и Министерства финансов)

Но потом резервы вновь начали расти за счет значительных внешних заимствований (особенно активно во время первых 1,5 года пребывания у власти Виктора Януковича). Наибольшее значение золотовалютных запасов страны было в мае 2011 года, после чего оно перманентно уменьшалось (через расходования средств на поддержание платежного баланса страны и вывода средств через оффшорные зоны), достигнув эквивалента 5600000000 долл.США на конец февраля 2015 года.

Еще в январе 2014 года в распоряжении НБУ было 17800000000 долл. США, и как так случилось, что за период продолжительностью не более года они упали более чем в три раза? Ответ неоднозначен: с одной стороны, правительство пыталось всеми силами удержать курс более-менее стабильным, с другой - постоянно появлялись сообщения о значительных растраты государственных средств, и оказывалось, что для отдельных лиц военные действия были лишь прикрытием для своих сделок.

Примером может быть дело экс-главы НБУ Степана Кубива, который обвинялся в том, что знал требование МВФ к Украине отпустить гривну в свободное плавание, был заранее проинформирован о дальнейшем обрушения национальной валюты, и предоставил значительные средства на рефинансирование банкам, а именно 101,3 млрд гривен до середины июня, в т.ч. «Приватбанка» - около 20 млрд грн., «Дельта-банк» - 10 млрд т.п., они использовали для покупки валюты и расшатывание ситуации на валютном рынке (Багнет, 2014). Или дело руководства ПАО «Государственная продовольственно-зерновая корпорация Украины» (кстати, ставленников ВО «Свобода»), которое в конце сентября 2014 было задержано сотрудниками СБУ в связи с обвинениями в заключении заведомо убыточной для государственного предприятия соглашения на общую сумму 15 млн долл. США на покупку через счета иностранной оффшорной компании доли уставного фонда коммерческой структуры ООО «Украинская Национальная Стивидорная Компания» (Официальный сайт СБУ, 2015).

платежный баланс

Об данный показатель мало кто говорит, но считаем, что именно он является определяющим для курса гривны, ведь отражает динамику движения капитала в / из страны и общее состояние экономики. Изменение валютного курса гривны неоднозначно влияет на состояние текущего счета платежного баланса и наоборот. Курс национальной валюты определяется агрегированным спросом (классическое выражение которого AD = C + I + G + (XM), где C- расходы потребителей, I - инвестиции, G - потребление со стороны государства, X - экспорт, и M - импорт) и объемом валюты в стране, основными источниками которой как раз и являются инвестиции и экспортно-импортное сальдо по товарах / услугах.

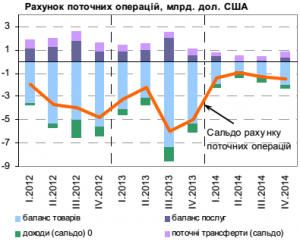

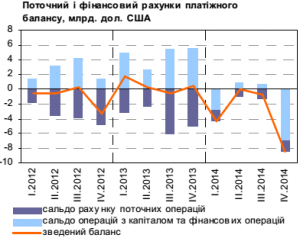

Сначала «отпуск» курса гривны выглядело как попытка улучшить платежный баланс страны, и действительно по расчетам НБУ (рис. 2) дефицит текущего счета в 2014 году сократился до 5300000000 долл. США, или 4,0% от ВВП (по сравнению с 16500000000 долл. США, или 8,7% от ВВП в 2013 году), что является классическим проявлением условия Маршала-Лернера (снижение стоимости национальной валюты приводит к улучшению торгового баланса ). Данный эффект мог быть еще большим, но спрос на энергоносители (газ, нефть), материалы и товары, которые не производятся в Украине (сухофрукты, орехи, комплектующие и т.д.) является неэластичным, поэтому будем считать, что импорт снизился на потенциально возможный уровень (Рубан В . Ю., 2011). В то же время дефицит счета капитала и финансовых операций (рис. 3) в 2014 году составил 8,0 млрд долл. США, тогда как в предыдущем году имело место положительное сальдо в 18500000000 долл. США. Если улучшение торгового сальдо связано со снижением экономической активности и уменьшением покупательной способности домохозяйств, обусловивших значительно выше темпы падения импорта по сравнению с экспортом, то формирование дефицита счета капитала и финансовых операций было обусловлено ухудшением инвестиционного климата в результате ведения боевых действий на востоке страны и снижение уровня привлечения частного сектора как инвестиционных, так и кредитных ресурсов для рефинансирования текущих выплат по предыдущим займам. Последние причины являются следствием внешних и частично независимых от действий и желаний Украины факторов (имеется в виду агрессия со стороны РФ и превращение Украины в «объекта» идеологического и опосредованного силового противостояния между США и РФ).

Рис. 2

Рис. 3

Источник: НБУ.

Структура и динамика платежного баланса базируется на двух основных составляющих: на состоянии экономики и размере государственного долга, причем величина последнего фактически прямо пропорционально зависит от первого (чем более развита экономика, тем меньше необходимость во внешних заимствованиях по отношению к ВВП).

Объем государственного долга

Как это ни прискорбно, но увеличение размера государственного долга (перед МВФ и другими международными финансовыми институтами) несколько способствовало стабильности курса гривны, ведь эти средства частично использовались на валютные интервенции.

К сожалению, получив данные средства, власть не смогла выгодно их инвестировать и укрепить экономику. Зато большая часть тратилась на финансирование дефицита госбюджета, откуда «перекочевывала» через тендеры на государственные закупки в руки олигархических структур; другая часть направлялась на поддержку курса и кредитно-финансового положения банков (рефинансирование и т.д.). Например, по данным «Наши деньги», в 2012 году в «Вестнике государственных закупок» были опубликованы данные о тендерах на сумму 520 млрд грн., В 2013 - 204 млрд грн., А в 2014 - спад в 155 млрд грн с учетом отсутствие в госбюджете средств на строительство, ремонт дорог и другие капитальные расходы (Украинская правда, 2015). То есть через государственные предприятия, практически в течение всего своего существования является условно убыточными для глаз простых граждан Украины, только в 2012 году было пропущено около 63 млрд долл. США (при курсе 8,27 грн / долл. За 2012 год).

Из-за значительной девальвации гривни, выполнение долговых обязательств становится фактически невозможным в долгосрочной перспективе - по состоянию на конец декабря 2014 (когда официальный курс был еще 15,77 грн / долл) государственный долг (см. Рис. 4) фактически вдвое превышал сумму запланированных на 2015 год доходов госбюджета (502 млрд грн), что наводит на логичный вывод: без укрепления национальной валюты (по крайней мере до экономически обоснованного уровня) обслуживания государственного долга маловероятно уже в 2016 году (Минфин, 2015). По состоянию на середину марта 2015 года, при официальном курсе более 23 грн / долл. и учитывая согласование очередных займов МВФ, государственный долг в гривневом эквиваленте может вырасти еще на 40-50%.

Рис. 4. Динамика государственного долга Украины (Источник: Министерство финансов Украины)

В бюджете Украины на 2015 год прописано «Определить на 31 декабря 2015 предельный объем государственного долга в сумме 1394000000000 гривен». И здесь еще нужно учитывать, что эта сумма была рассчитана на основе курсе 21,7, тогда как экономика уже работает, используя значительно выше курс. Согласно аналитическими материалами Минфинансов, средний срок до погашения долга - 4,8 лет (рис. 5), является слишком оптимистичным расчетом, учитывая текущее состояние экономики. Если кредиторы не будут предоставлять новые заимствования для рефинансирования предыдущих (по сути видтерминовуючы срок погашения, ведь проценты за пользование символические для украинских реалий), то Украина, скорее всего, будет ждать дефолт.

Рис. 5. (Источник: Министерство финансов Украины.)

В 2015 году государственный бюджет вряд ли может быть выполнен в доходной части: например, несмотря на подорожание всех товаров и услуг, соответственно должно было привести к увеличению налогооблагаемой базы, поступления в госбюджет в январе 2015 года уменьшились на 12%, тогда как расходы увеличились на 17%. Основными причинами, которые делают невозможным выполнение доходной части бюджета и, соответственно, обслуживание государственного долга, являются: стагнационные процессы в экономике страны и значительное снижение экспортного потенциала как одного из основных источников поступления финансовых ресурсов в страну; уменьшение покупательной способности населения и соответственно импорта, что привело к падению таможенных сборов (пошлин, НДС). В таких условиях сдерживать курс гривны на стабильном уровне будет еще сложнее.

Чтобы погасить внешний долг государства и избежать дефолта, нужно будет:

1) существенно укрепить курс гривни (чтобы хватило государственных доходов на обслуживание долга)

2) стимулировать рост инфляции, включая печатный станок и бросая наличные на рынок (чтобы увеличить поступления в бюджет), при этом удерживая курс гривны на стабильном уровне;

3) «сюрреалистический сценарий»: средства от МВФ настолько разгонят темпы прироста экономики, поступления налогов и пошлин перекроют всю курсовую разницу ...

С другой стороны, в условиях курса гривны, постоянно падает, и рост государственного долга до критических размеров, перспектива дефолта для украинского населения, возможно, является более полезной, ведь в таком случае часть бюджета, тратилась на погашение долга, будет направлена на решение внутренних проблем, которые страдали от недофинансирования (повышение социальных выплат, вливания капитала в слаборазвитые отрасли экономики и т.п.).

показатели инфляции

В 2014-2015 гг. Практически все товары / услуги выросли в цене именно из-за изменения курса валют в сторону увеличения, а не наоборот (кроме курса, свою долю в инфляцию внесла и власть, подняв тарифы и цены на ряд социально важных товаров / услуг) . То есть высокая инфляция может привести к укреплению курса национальной валюты только при двух условиях: очень высокой доли (более 50%) произведенной и реализованной отечественной продукции внутри страны и увеличение паритета цен между импортными и собственными произведенными товарами. Украина является импортно зависимой по большинству товаров народного потребления, поэтому, конечно, в последний год происходило «подтягивание» цен на отечественные товары до уровня мирового рынка.

Хотя, согласно официальным данным Государственной службы статистики Украины, индекс инфляции за 2014 в целом составил 124,9% (в феврале 2015 по сравнению с февралем 2014 инфляция в годовом выражении ускорилась до 34,5%), однако население почувствовало уменьшение благосостояния отнюдь не на 25-35%. Найти товары / услуги, которые повысились в цене меньше 50%, практически невозможно - цены на большинство товаров первой необходимости, продукты питания, лекарства и т.д. выросли в 1,5-2, а в ряде случаев и 3 раза. Например, согласно официальной статистике, индекс цен на подсолнечное масло в феврале 2015 составил 149,5% (т.е. рост на 49,5%) по сравнению с февралем 2014, тогда как по данным компании Инфоиндустрия, по состоянию на 12.02.2014, нерафинированное подсолнечное масло наливом стоила 7100-7400 грн / т, а 11.03.2015 - 17700-18300 грн / т, и реальная инфляция составляет 239-258% (рост цены в 1,4-1,6 раз). То же касается и другой продукции: предметы домашнего обихода, бытовая техника (40,7% роста по Госстатом), обувь (+ 26,5%), одежда (+ 20,4%), автомобили, электротехнику и другие товары, в основном являются импортными, полностью привязанными к курсу, и которые на самом деле выросли в цене за последний год соответственно на 100-200%.

Понятно, что показатель инфляции всегда был политическим и рассчитывался с учетом интересов представителей государственной власти, и взглянув на методику его расчета, можем понять, как это делается. В перечне, с которого отбираются товары / услуги для расчета индекса потребительских цен (инфляции), 335 позиций, и при этом «Набор определяется централизованно Госстатом Украины на основе данных о потребительских денежных расходов всех (городских и сельских) домохозяйств с использованием метода отсечения, что позволяет отбирать только те товары (услуги), на которые приходятся существенные доли расходов домохозяйств ... ». То есть Госкомстат методом отсечения может исключить некоторые марки авто, электроприборов, пищевые продукты (кешью, импортный шоколад и т.д.) из выборки, и посчитать только те товары, которые дают нужный уровень инфляции.

Международный валютный фонд, который является основным кредитором страны и предоставляет средства только когда выдержаны определенные показатели (под которые в большинстве случаев и подстраиваются в своих действиях и реформах наши государственные руководители), прогнозирует падение экономики Украины в 2015 году до 5,5% при инфляции около 27%. При этом, по прогнозам МВФ, показатели инфляции вернутся на уровень менее 10% уже в 2017-2018 годах. Напрашивается вывод: или МВФ действительно не знает, какая реальная инфляция в стране, или им удобно закрывать глаза на это и все делают вид, будто в Украине все хорошо. Крайним остается простое население с его неизменными гривневым зарплатами.

Регулятивные действия НБУ (точнее «дерегулятивные», учитывая последствия)

В 2014 году Украина отказалась от многолетней де-факто привязки курса гривны к доллару США, то есть произошел переход от искусственно стабильного к гибкому обменному курсу гривни, который определяется спросом и предложением на рынке. Поставим вопрос: при случае это было сделано? Ведь страна фактически находилась в состоянии войны с пустой казной, стагнационная экономикой. Либерализация рынка, учитывая менталитет украинский и опыт предыдущих лет, была неуместной. Ни средний бизнес, ни население не получили достойных компенсаторов курсовой волатильности, ведь экономическая система не была к этому готова. НБУ теперь нашел крайнего - «это было требование МВФ, чтобы получить очередные транши кредитов». Но нужно было взламывать систему, чтобы потом искать деньги на ее восстановление? Ответ очевиден - это было опрометчивым и по сути «преступным перед лицом народа» шагом.

В течение последних 14 месяцев мало кто в Украине не критиковал НБУ за несвоевременное и неэффективное регулирование валютного рынка. Даже сам НБУ сам себя раскритиковал конце 2014 (напомним решение Совета НБУ от 17 декабря 2014 № 30, в котором руководство критиковалось и осуждалось за «ситуативное принятия решений в осуществлении монетарной политики, что стало одним из факторов создания избыточного спроса на иностранную валюту на межбанковском рынке и во многом привело к резкому обесцениванию гривны »). И действительно, пожалуй, поздно было поднята планка по продаже экспортерами валюты до 75% или анонсировано запрет досрочного снятия депозитов (с одной стороны является нарушением конституционных прав, но если бы это было введено еще в начале 2014 года, может быть, курс был бы стабильным, да и сам запрет непродолжительной).

Кульминационным, и, пожалуй, наиболее шедевральным решением НБУ стало повышение с 4 марта 2015 учетной ставки с 19,5% до 30,0% годовых с соответствующей корректировкой процентных ставок по активным и пассивным операциям НБУ по регулированию ликвидности банковской системы. Таким образом регулятор пытается повысить привлекательность гривни и исключить спекуляции банками, при этом забывая, что теперь банковская система еще в большей опасности. Если население и бизнес перестанет вообще брать кредиты - а кто захочет потребительский кредит под 50-60% годовых? - ликвидность упадет до критического уровня.

денежная масса

Данный фактор идет сразу после действий НБУ, поскольку является одним из его инструментов регулирования. Согласно январским отчетом НБУ, наличная масса в стране увеличилась почти на 50 млрд грн или на 16,3%, но общий денежный агрегат уменьшился в годовом объеме на 15%. И это при двух-троекратно подорожанию товаров и услуг. Это свидетельствует о том, что НБУ пытался создать гривневый голод и этим повысить курс национальной валюты, частично и удалось. В отдельные периоды это способствовало временному укреплению гривни, ведь во-первых, население «злило» гривну, переведя ее в товарную форму и для жизни вынуждено было продавать валюту; во-вторых, компании-импортеры придерживали гривну, потому что не верили в курс доллара 20-22 грн, и в своих расчетах конечных цен использовали курс 29-30 грн / долл и 34-36 грн / евро.

спекулятивные факторы

«Паническая» поведение со стороны участников рынка

Массовое снятие депозитов в течение 2014-2015 годов (по итогам 2014 года общее объем депозитов в украинских банках снизился на 13,7% в национальной валюте - до 364 500 000 000 грн, и на 37,2% в иностранной валюте - до 19,4 млрд долл .; в январе-феврале 2015 года - еще на эквивалентных 17200000000 грн), что еще больше расшатало финансовую систему (Униан, 2015). Но следует отметить, что оно состоялось как раз тогда, когда Нацбанк перестал контролировать ситуацию на валютном рынке, а впоследствии вообще самоустранился от его регулирования. Конечно, граждане Украины, которые правдами и неправдами экономили определенные средства в течение многих лет, не хотели рисковать и потерять заработанное.

спекулятивные пузыри

С одной стороны, банковская система также стала заложником неблагоприятной ситуации, и в ней действительно происходят деструктивные процессы. Во-первых, в таких условиях большая часть менеджмента (как и практически все так называемые «валютчики») искала новые и новые схемы для заработка. Следует напомнить, что в кризисные периоды руководство банка или их крупные корпоративные клиенты практически никогда не страдали. Взять хотя бы пример CityCommerceBankу, через который, по данным Forbes, проходили ряд конвертационных схем во время существования двойного курса на общую сумму в 10 млрд грн (Forbes Украина, 2015). Разница между официальным курсом, курсом межбанке и черного рынка иногда достигала 5-6 грн за долл., Что позволило руководству зарабатывать на нем. Повторюсь - именно руководству, а не сотрудникам или вкладчикам, ведь заработанные средства никто на балансе банка не причислял.

Вторым способом заработка является преднамеренное банкротство банков: раздавая подставным компаниям кредиты в условиях постоянного вывода депозитов (конечно, до введения временной администрации), финальное банкротстве финансового учреждения можно «списать» на девальвацию или войну (как у нас сегодня стало популярно).

Как следствие, в условиях общей политико-экономического кризиса богатые становятся еще богаче, а бедные - еще беднее; единицы зарабатывают миллиарды, а десятки миллионов граждан теряют последнее заработанное ...

перспективы

Практически все индикаторы экономической безопасности Украины уже прошли свои пороговые значения: темп изменения индекса официального курса гривны по отношению к доллару США к показателям предыдущего периода - не более 6% (по факту даже не 50%), уровень долларизации - не более 25% (фактически до 50 %), валовые международные резервы Украины - покрытие не менее 3 месяцев импорта (на начало марта 2015 уже приблизились к 1,5-месячных показателя) (Демьяненко И.В., Величкин В.А. 2012).

Несмотря на определенную более или менее стабилизирующее действие недавних административных действий НБУ, риски дальнейшей дестабилизации ситуации на валютном рынке остаются чрезвычайно высокими (высокий уровень неопределенности относительно развития экономики и финансового рынка, высокий риск дальнейшего ухудшения состояния платежного баланса, беспрецедентно высокий и «преддефолтное» уровень внешней задолженности Украины и т.д.). Поэтому прогноз, каким будет курс в дальнейшем, - неутешительный. В краткосрочном периоде причин для укрепления гривни насчитывается аж две - ее искусственный «небольшой» дефицит при текущем уровне инфляции и пополнения валютных резервов страны за счет кредита МВФ. Осматривая долгосрочную перспективу, прогноз для курса гривны неутешительный - факторов, способствующих его укреплению, практически нет.

ссылка:

Официальный сайт НБУ [ link ]

Официальный сайт Министерства финансов Украины [Link]

Штык, 2014. Против экс-главы НБУ Степана Кубива Возбуждено уголовное дело. Доступ 30.03.2015 по адресу: [ link ]

Демьяненко И.В., Величкин В.А., 2012. Экономическая безопасность Украины: валютная составляющая и ее укрепление средствами денежно-кредитной политики. Доступ 30.03.2015 по адресу: [ link ]

НБУ, 2015. О состоянии платежного баланса в 2014 году. Доступ 30.03.2015 по адресу: [ link ]

Официальный сайт СБУ, 2015. СБУ и Генпрокуратура предупредили нанесение ущерба государственному предприятию на 15000000 долларов США. Доступ 30.03.2015 по адресу: [ link ]

Рубан В. Ю., 2011 Влияние изменения валютного курса на платежный баланс Украины. Доступ 30.03.2015 по адресу: [ link ]

Украинская правда, 2015. В результате и кризис в экономике Украины объем тендеров упал до 155 000 000 000. Доступ 30.03.2015 по адресу: [ link ]

Униан, 2015 Украинцы с начала года забрали из банков больше 17 млрд гривен депозитов. Доступ 30.03.2015 по адресу: [ link ]

Forbes Украина, 2015 Инфографика: операция «Зернотрейдеры» на 10 млрд гривен. Доступ 30.03.2015 по адресу: [ link ]

США, и как так случилось, что за период продолжительностью не более года они упали более чем в три раза?Поставим вопрос: при случае это было сделано?

Но нужно было взламывать систему, чтобы потом искать деньги на ее восстановление?

Если население и бизнес перестанет вообще брать кредиты - а кто захочет потребительский кредит под 50-60% годовых?